「平成20年度税制改正要望事項」

平成20年度税制改正要望事項

各省からの要望の一覧。

基本的に減税の要望が中心っぽい。

予算の分捕り合戦の印象があるので、こういう光景はちょっと意外。

金融庁案件のトップに「上場株式等の配当所得に係る現行税率(10%)の恒久化等」があるんですが、もしかして優先順位順だったりするんですかね。

だとしたら、かなり期待。

「これまでの政策効果」の項目を見ると、個人の株式売買代金が52兆円(平成14年度)から 270 兆円(平成18年度)になってる!

4年で5倍以上になったのか!

まあ、比較対象が平成14年度と平成18年度なあたりに思惑が窺えますけど。(批判の意は無いです、むしろ応援してます

でも、株式売買代金に占める個人の割合は23.6%(平成14年度)と29.7%(平成18年度)で売買代金と比べると数字のインパクトは小さい。

株式市場全体がこの期間に活性化されたということかな。

それにしても、この書類たち、興味深い記述が満載。

時間があったらもっと読み込みたいわ……。

2番目の「金融商品間の損益通算の範囲拡大に向けた必要な税制上の措置」(金融庁-2)にも期待したい。

ちなみに、金融庁-2の要望の内容は以下のとおり。

1 上場株式・公募株式投資信託等の譲渡所得及び配当所得との間の損益通算を認めること。

2 損益通算に当たっては、特定口座を最大限活用すること。

3 預金・債券等の利子所得及び先物取引に係る雑所得についても、損益通算の範囲を拡大すること。

3に関連して、FXと株の損益通算ができるようになったら熱い。(最近あまりFXやってないけど

金融庁-5「新たな生命保険料控除制度の創設」

金融庁-6「社会保障制度補完商品に関する保険料控除制度の創設 所得税」

金融庁-7「生命保険料控除の対象契約の拡大(少額短期保険業者と締結した保険契約の追加)」

上3つは個人的には関係ないけど、会社業績の向上は期待できるかも。

金融庁-7はむしろマイナスっぽいが、金融庁-6は「医療・介護・年金の社会保障制度を補完する保険商品」が対象なので少なくともマーケットの拡大は望めそう。

他に気になったのは金融庁-23「上場投資信託(ETF)の多様化に対応した税制上の所要の措置」

ぜひとも実現してもらって、東京市場で買えるETFの種類を増やして欲しい。

金融庁は終わりにして、次は、経済産業省。

経済産業省-7「金融所得課税の一元化」

ktkr

一元化を図ろうとする金融商品として、

1. 上場株式等の譲渡損益、配当

2. 未上場株式(一般の投資対象とされるもの等)の譲渡損益、配当

3. 公募株式投資信託の譲渡損益、解約・償還損益、期中分配金

4. 預貯金の利子

5. 商品先物・オプション取引の決済差損益

6. 商品ファンド等の集団投資スキームの収益分配金、償還損益 等

が挙げられています。

6.まで入れてくれるとは……。

今年になってから匿名組合を通じてレストランやラブホテルに投資してるので、償還されるまでに税制が変わってるといいなぁ……。

まあ、来年はちょっと難しいんじゃないかって気がするけど……。

でも、これは課税の公平なんかの観点からも将来的には必ず実現すべき項目だと思う。

厚生労働省-3「たばこ対策としてのたばこ税の税率の引上げ」

全部を見たわけではないけど、目に付いた増税策はこれだけだった。

厚生労働省-25「病院勤務医の休日・夜間勤務手当等に係る非課税措置の創設」

要望の内容:救急病院に勤務する医師の休日・夜間勤務手当について、所得税を非課税とする。

……ちょっと待て。

これは無いだろ。

それなりの事情があるのは、まあちょっとは分かるけど、世間の批判は免れない気がする。

税制も歪めそうだし。

まぁ、プロならうまく設計するのかもしれないけど……。

なんか、かなりお腹いっぱいになってきたな……。

法人税絡みの諸々とか総務省-3「IPv6税制の創設」とか、おもしろそうなのはまだあるんだけど、そろそろやめにしとく。

ながーく書いたけど、これら全て実現されたらの話なんだよねぇ……。

各担当者には減税に向けて頑張ってもらいたい。(何様

厚生労働省-25は頑張らなくていいけど、将来的に全給与所得者に広げるっていうなら応援したい。

H19.9.27

「アセアロ(2007年09月末)」

自分はエクセルで資産管理してるんですが、一時、自分の資産が把握できない状態になってたw

2観点から資産の合計額を出してみると、なんとズレが……orz

この2日で何とかリカバリできたけど、いろいろ見直さなくちゃならんな……。

あとそろそろ毎月決算が辛くなってきたので、四半期決算にしようかと考え中。

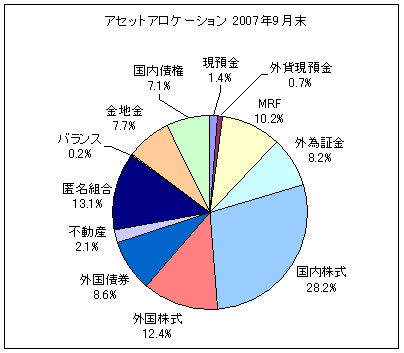

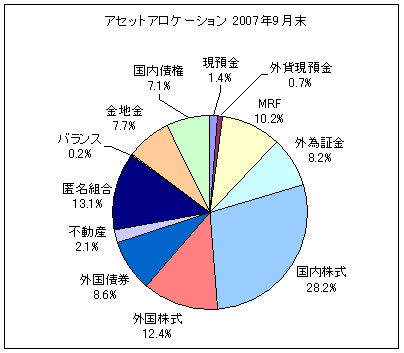

そんなわけで今こんな感じ。

ちなみに、

3ヶ月前のアセアロはこんな感じでした。

・MRFと外為証金の割合が大幅に低下

→計画通り。

・国内株式はこれ以上増やしたくなかったが難平買いで膨らんだ

・外国株式・外国債券は予定通り順調に増加

外国債券は10%程度にして、後は外国株式に注力したい

・不動産は勿論現物じゃなくて、投信(投資対象は世界不動産

サブプラ直撃で涙目。

・匿名組合の増分はラブホテルファンドの分

できれば匿名組合は10%以下に留めたかったんだが、現在13%

・バランスはバランスファンド(マネックス資産設計ファンド:通称パトラッシュ)

投資対象は6資産(株・債券・不動産のそれぞれ国内と外国)です。

投資割合に従ってバラそうかと思ったけど、面倒なのでやめた。

ベンチマーク代わりにちょっと買ってみた。

・金地金は5%にしたいんだけど、あまり変わっていない

そして、相変わらず物凄いパフォーマンス。

ドルコストで買ってるだけなのに、すべてのアセットクラスを凌駕中。

・国内債券はMBHの3ヶ月債

MRFに置いとくのもあれなので買ってみた。

以上。

ちなみに、総資産に占める投資率:95.3%

独身・実家暮らしだからこそできる業。

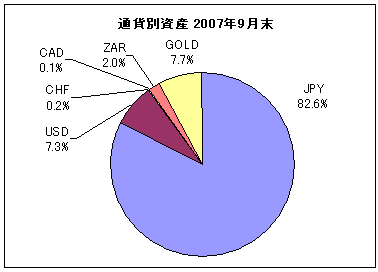

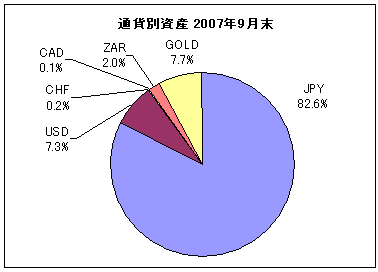

以下は(GOLDも混じってるけど)通貨別の資産割合。

ちなみに、

JPY:日本円

USD:米ドル

CHF:スイスフラン

CAD:カナダドル

ZAR:南アフリカランド

GOLD:金地金

です。

目標は日本円の割合:5割以下だけど、先は長い。

CHFとかCADは正直誤差ですが、一応載せてます。

ZARは2010年満期の世界銀行債(9.78%)です。

インフレに勝てるかな?

ワールドカップまでは大丈夫だと思ってるんだが(中国のようだ

よく考えたら俺ユーロ持ってない……。

ここまで書いて思うんですが、近頃、投資本来の目的から逸脱して趣味と化してます。

H19.9.30